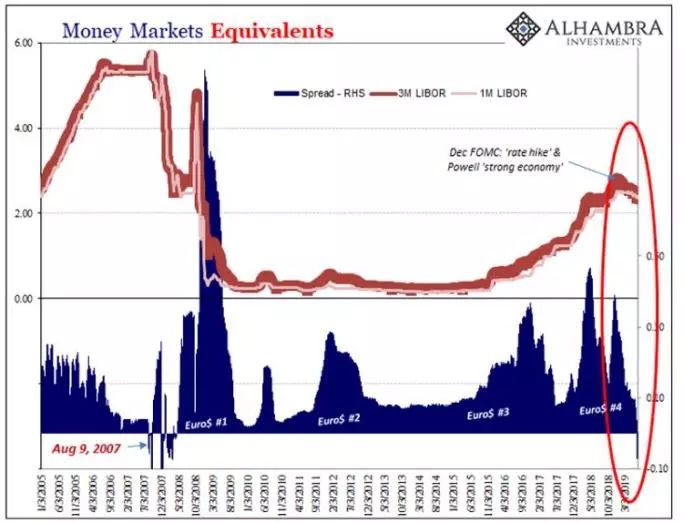

上週,LIBOR (倫敦銀行間拆放款利率)曲線自2008年2月以來,首次出現倒掛。三個月期美元LIBOR 已經下降一段時間,1個月LIBOR儘管漲勢有所緩和,但最終出現倒掛。正如美債收益率出現倒掛一樣,這也是另一個即將降息的信號。

2007年8月9日,LIBOR 也出現倒掛。與這一次一樣,也是在經濟擴張末期,且是長時間以來出現的首次倒掛。

當然,本次LIBOR 倒掛並不是說,全球經濟和金融市場一定會重複2007— 2008年的老路子,但是它反映了只有市場察覺到了實質性的負面因素,並將這些負面因素計入了美國聯準會即將很快降低其貨幣替代品(LIBOR)的利率。

LIBOR 倒掛預示著美國聯準會最早會在7月降息。

從某種程度上講,股市對美債和LIBOR 倒掛更為興奮,貨幣政策制定者美國聯準會對此冷靜得多。

問題是,市場和美國聯準會之間,有著微妙的相互牽制關係。2018年年初,股市漲勢如虹,美國聯準會主席鮑威爾就表現得更加鷹派;而到了2018年年末,股市深度調整,美國聯準會又不得不呵護市場,暗示2019年不再加息。

就在一個月前,鮑威爾還公開表示,當FOMC(聯邦公開市場委員會)5月初開會時,初步證據表明這些利率或收益率曲線倒掛正在緩和,美國聯準會沒有看到調整政策利率的有力理由。

那什麼是「初步證據」呢?

評論認為,美國聯準會所指為股市,而非銀行業的真實情況。年初至今,全球股市在鴿派美國聯準會的呵護下,漲勢喜人,標普500指數再創新高。

6月的FOMC 會議的結論也顯示出,美國聯準會正在越來越大的受到市場的影響,暗示在今年可能啟動降息。依據美國聯準會點陣圖和經濟方面的預測,市場認為美國聯準會在2019年至少降息1-2次。儘管美國聯準會會議後聲明顯得十分謹慎,市場仍舊認為美國聯準會最快將於7月開始降息。

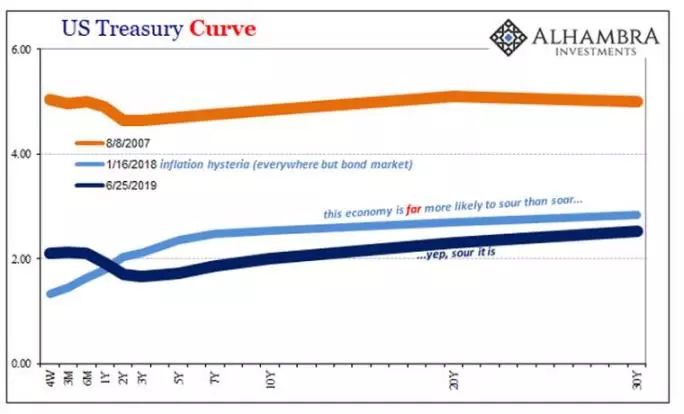

鮑威爾本週表示,五月初至今,經濟圖景發生了變化。收益率倒掛重新出現,全球貿易關係的變化和即將公佈的經濟數據,都加重了市場對全球經濟的擔憂。

種種跡象表明,美國聯準會正被市場裹挾著走向一條,他們本不願意走的道路。

美國聯準會降息,真如市場表現的那樣,一切都會欣欣向榮嗎?從歷史上看,事實並非如此。

2007年9月18日,美國聯準會開啟新一輪寬鬆週期,降息50bp。在雷曼兄弟倒閉之前,美國聯準會累計降息達到6次,利率水平從5.25%將至2%。然而,金融危機還是最終到來。

2018年年初,美國聯準會還在強調經濟強勁,僅在10個多月後,就不得不暫停加息。暫停加息僅僅6個月,就開始討論在接下來的一次會議是降息25bp還是50bp!反轉來的太快,反映出經濟「弱不禁風」,而以史為鑑,更壞的情況將很快到來。

總之,LIBOR倒掛、美債收益率曲線倒掛都是市場在「逼迫」美國聯準會降息,但美國聯準會降息並不是「保障」,而是拉響了警報。