資料提供: 作者:鉅亨台北資料中心綜合報導 發表日期:20131220

低評等CCC級債違約風險高,風險調整後報酬以BB級和B級債較穩

聯邦利率決策委員會(FOMC)會議決定明年1月起開始縮減購債規模至每月750億美元,購債內容MBS及公債各減50億美元,未來每月將收購 350億美元MBS及400億美元公債。同時因應縮減購債規模,Fed會後強調長天期公債持有量持續增加中,應可緩和利率上升衝擊。FED重申維持基準利 率於接近零水平,低利率政策將持續更長時間(甚至失業率降至6.5%之下之更長時間)。美股3大指數在此決議發表後一度下跌,所幸QE縮減幅度尚符合市場 預期,在消化利空訊息後,美國Dow Jones、S&P500、Nasdaq指數終場收盤分別大漲1.84%、1.66%、1.15%。 英傑華全球高收益債券基金經理人陶德‧楊博(Todd Youngberg)表示,低利率政策將至少維持到2015年,對高收益債而言仍屬利多。高收益債券表現跟美股正相關約六成,觀察目前美國高收益債券的評 價P/E (yield-to-worst之倒數)約16.67倍,尚不到2013年5月的高點約19倍,未來隨美股可能有空間再攀高,高收益債投資價值也仍具吸引 力。

英傑華基金總代理第一金投顧表示,預估2014年整體高收益債發行量將下滑10-15%,其中用於企業併購與再融資目的比重將提高,而高收益債違約 率仍可維持於低檔,全球高收益債利差仍有約90點的收斂空間(至2014年底可望收斂至350點)而帶動價格上揚。 但需留意2014上半年市場受QE縮減影響市場波動可能加大,此將不利高收益債利差持續收斂,需觀察下半年信用品質是否能如預期改善。過去一段時期,殖利 率變化主導債市表現;但後續利差收斂將是影響高收益債績效表現關鍵,故基本面重要性將與殖利率變動旗鼓相當。

全球高收益債受惠於景氣復甦與低利率環境,持續受全球投資人青睞。整體來看,明年全球景氣將持續溫和復甦,配合企業獲利能力陸續改善、以及現金流量維持近年相對較佳的水平,高收益債預期仍有所表現。

英傑華全球高收益債券基金經理人陶德‧楊博(Todd Youngberg)表示,目前高收益債價值面稍微偏貴,但如果多頭持續更長一段時間,價值面可以再上揚至更貴水位或維持目前水準更長一段時間。但需留意 的是,較低評級CCC級及以下債券今年來發債比例攀升,令違約率攀高,CCC級債券違約率已在6.58%高檔,高於過去18年平均5.97%;未來市場如 面臨波動加大時, CCC級債的報酬可能不足以抵銷違約損失,建議高收益投資組合應調整以較高評級的BB與B級債券為主軸,相對能穩中求勝。

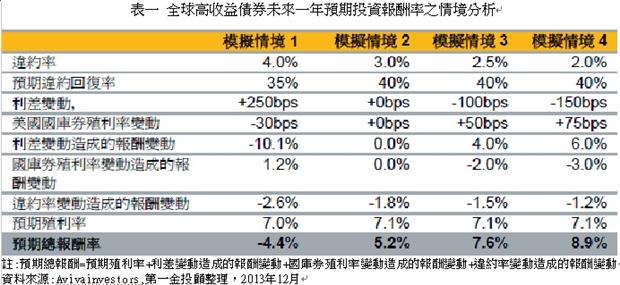

2014年英傑華對全球高收益債模擬:根據穆迪所追蹤的高收益債券平均違約率於2013 年9 月底為2.8%,穆迪預估高收益債券違約率在2014 年9 月則將下滑至2.7%的水位,均大幅低於1983 年以來長期平均的4.8%。英傑華投資團隊依照目前違約率的狀況,及對未來一年的經濟情勢分析,進行了全球高收益債券未來一年預期投資報酬率之情境分析, 由預期最壞的情境一到最樂觀的情境四,預估高收益債的預期報酬率將介於-4.4%~8.9%之間(詳見表一):